来源:芝商所CMEGroup

导言:本周(10.17-10.23),原油整体呈现低位震荡的走势。WTI本周均价70.66美元/桶,较前一周下跌2.58美元/桶,或-3.52%。周内,对导致油价承压的主要因素有:IEA与OPEC下调能源需求增长预期,地缘局势前景不明,EIA原油库存增加。对油价起到支撑的主要因素有:中国宣布将实施经济刺激措施。

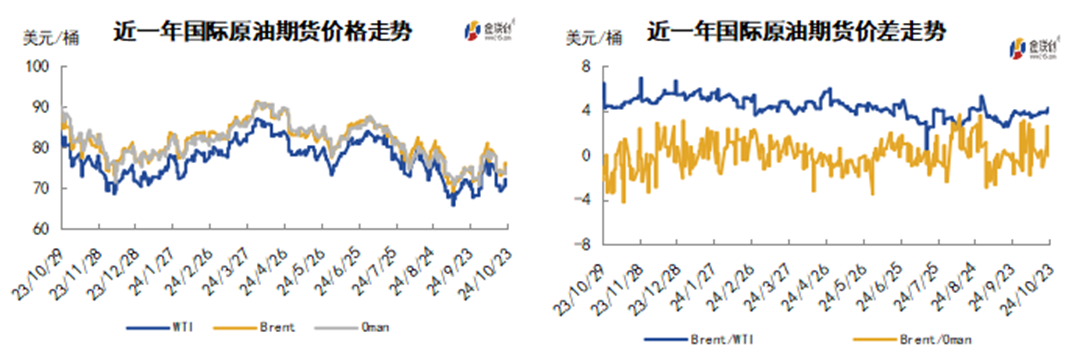

一、国际原油市场走势回顾

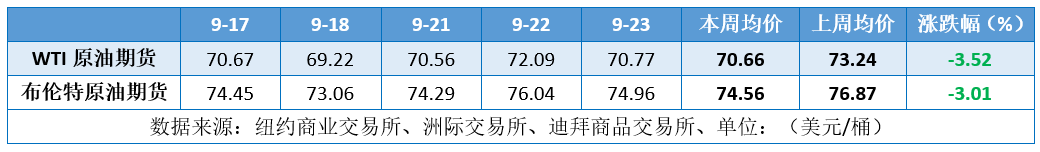

本周原油期货市场回顾

本周(10.17-10.23),原油整体呈现低位震荡的走势,均价环比下跌

周内,市场消息面多空交织,一方面,投资者对需求前景的担忧导致国际油价承压,石油输出国组织(OPEC)和国际能源署(IEA)相继在最新月报中下调2024年全球石油需求增长预测,这是两大机构连续第三个月下调需求增长预测,投资者对能源需求前景的担忧升温。地缘局势方面,尽管以色列方面尚未做出最终决定,但美媒消息称,以方不打算打击伊朗的石油及核目标,而将打击伊朗军队。该报称,这被美国政府视为以色列方面克制的迹象,受此影响,投资者对中东地缘局势的担忧稍有缓解。此外,美国原油库存的增加也导致油价承压,美国能源信息署(EIA)数据显示,截至10月18日当周,包括战略储备在内的美国原油库存总量较一周前增加623.4万桶至8.10666亿桶,美国商业原油库存量较一周前增加547.4万桶至4.26024亿桶。

但另一方面,投资者乐观看待中国需求前景对油价起到支撑作用。中国人民银行授权全国银行间同业拆借中心公布,1年期贷款市场报价利率(LPR)下调25个基点至3.1%,5年期以上LPR下调25个基点至3.6%。市场预期中国采取措施刺激经济有望提振能源需求,沙特阿美首席执行官纳赛尔表示,中国发布的经济刺激措施将提振亚洲最大石油消费国的石油需求。

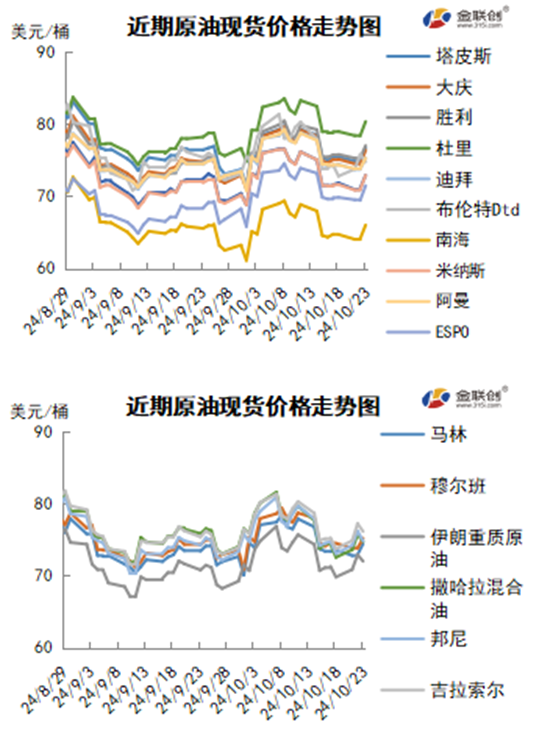

本周原油现货市场回顾

本周,国际原油现货均价环比下跌。中东原油市场方面,由于许多商家仍避免通过红海向欧洲运输原油船货,因此大多数伊拉克巴士拉中质原油的船货被运往亚洲市场,这导致巴士拉中质原油市场疲软。

亚太原油市场,因油价走势不稳,市场交易冷淡。台湾中油公司通过标书求购1月份交付的低硫原油船货,该标书于10月22日截标,有效期直至10月24日。台湾台塑石化发布标书寻购12月装高硫原油,22日截标。泰国IRPC购买了一船12月装穆尔班原油,卖家为贡沃尔,成交价在升水迪拜原油1.60美元/桶,该公司还购买了100万桶12月装卡塔尔海洋原油。韩国天然气公司本周通过标书售出100万桶11月装巴士拉中质原油船货,成交价为其官方售价贴水0.70美元/桶。印度石油公司(IOC)通过标书购买了400万桶1月份交付的WTI原油船货,成交价为即期布伦特升水约3.00美元/桶CFR。该公司曾打算通过标书采购西非或北美的原油。凝析油方面,由于12月装澳大利亚凝析油的现货供应充裕,12月装Ichthys凝析油船货的价格下跌。INPEX公司通过标书售给澳大利亚的Ampol公司一船12月2-6日装Ichthys凝析油船货,成交价约为即期布伦特升水0.95美元/桶。预计该公司下周将公开招标出售另外两船12月装Ichthys凝析油船货。

二、原油期货市场影响因素分析

供需因素

本周,供应方面,全球石油的供应量将逐步增加,沙特已表示将从12月份起,恢复自愿减产的原油份额。目前,沙特的原油日产量为890万桶,为2011年以来(除疫情时期和2019年阿布盖格炼油厂遇袭的特殊时段外)的最低水平。根据此前延迟的解除自愿减产协议,沙特将从12月起每月增加日产量8.3万桶,到2025年12月将原油日均总产量增加100万桶。

需求方面,由于中东货运量的反弹有助于抵消美国货运量的小幅下降,9月运往欧盟和英国的柴油货运量有望攀升至约一年半以来最高水平。与前几年相比,欧洲的柴油需求最近有所下降,这主要是由于工业活动疲软和道路燃料消耗下降。然而,由于季节性秋季维修,预计欧洲炼油厂加工量将大幅减少,叠加一些炼油厂的经济性减产,可能会抑制本月欧洲大陆的柴油供应。

*美国库存变化和基金持仓情况,可订阅完整周报查看。

三、原油期货市场走势行情

下周市场展望

技术图上,WTI原油期货价格在当周震荡为主。当周提振油价的主要因素:一是以伊紧张局势威胁中东原油供应;二是中国采取经济刺激措施或提振石油需求;三是美国五周以来第四次削减活跃油气钻井数量。当周打压油价的主要因素:一是美国EIA商业原油库存增幅高于预期;二是美元指数升至7月底以来的最高水平;三是全球原油需求前景欠佳。截至23日,WTI报收70.77美元/桶,环比上涨0.38美元/桶或0.54%;截至23日当周,WTI的周均价为70.66美元/桶, 环比下跌2.58美元/桶或-3.52%。从技术形态上来看,油价看跌力度减弱。

经济方面,周内美国方面,美联储基于年度个人消费支出价格指数的通胀目标是2%,而接受最新月度调查的人士预计,该指数第一季的均值将达到这一水平。他们在8月的调查中认为该指标将在第二季触及美联储目标。高于预期的通胀数据加上强劲的美国就业报告,可能会放大关于美联储是选择下个月小幅降息还是在9月大幅降息后按兵不动的讨论。官员们预计年底前将再削减50个基点,许多人表示他们在关注劳动力市场的动态。

本周(10.17-10.23),17日,欧洲央行今年第三次降息25个基点,存款机制利率降为3.25%,主要再融资利率降为3.40%,边际借贷利率降为3.65%。欧洲央行表示,控物价进程应该会在明年年内完成,但并没有明言接下来会在何时或以多快速度下调利率。

国际能源咨询公司Vortexa数据显示,受以色列可能袭击伊朗石油码头威胁,10月前10天,伊朗石油装载量降至60万桶/天,仅为9月的三分之一。10日之后,伊朗增加了一些石油装载量,约为80万桶/天,仍比正常情况少得。

22日,IMF维持今年全球经济增长为3.2%的预期不变,下调明年的全球经济增长预期至3.2%,并警告战争冲突、贸易保护主义等风险正在加剧。具体来说,IMF上调了对美国今年的经济增长预期至2.8%,将欧元区明年的经济增长预期下调至1.2%,预测中国今年经济增速为4.8%。

金联创预计下周(10.24-10.30),全球石油市场的基本面依旧疲软,但随着中国经济刺激措施的出台,市场情绪有所缓和。此外,中东地缘政治局势尚存不确定性,因此对于油市的影响仍在。市场开始权衡中国的经济刺激政策与中东局势可能带来的供应影响,因此短期内对油市有所支撑。综合来看,下周国际油价或在市场的权衡下以震荡为主。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远

发表评论