炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

今年上半年,券商投行业务收入整体下滑幅度较大。在这轮IPO逆周期调节中,不少中小投行的衰退或是长期性甚至永久性的。目前,华安证券、山西证券、中原证券、东兴证券、华西证券、国元证券等券商的投行分部利润已经连续为负。

数据显示,上述几家券商投行分部利润为负的原因是股权承销规模小、IPO项目撤否率高且没有新上市项目,如华安证券最近两年IPO承销收入“交白卷”, 保荐失败率高达100%

目前,华安证券只剩下一家IPO保荐项目(以交易所受理为标准)苦苦支撑,但这家“独苗”合肥恒鑫生活科技股份有限公司(下称“恒鑫生活”)排队28个月后仍没有提交注册,被质疑不具备创业板创新属性,还有被调查的敏感股东。

恒鑫生活被质疑不符合创新属性 浮现问题股东

截至9月22日,华安证券保荐的IPO项目只有1家——恒鑫生活,未来华安证券投行业务能否翻身就靠恒鑫生活。

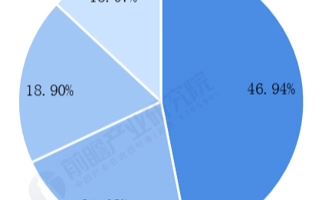

招股书显示,恒鑫生活主营业务是研发、生产和销售纸制与塑料餐饮具,主要客户包括瑞幸咖啡、星巴克等。报告期内,公司纸制餐饮具收入占比约为6成,塑料餐饮具收入占比约为4成。

2022年5月19日,恒鑫生活创业板IPO申请获受理。2023年3月,恒鑫生活过会,但截至目前仍未提交注册申请。

不少投资者将恒鑫生活IPO“卡壳”的原因归结为创新属性不足,依据是一家“一次性纸杯厂”怎么会符合“三创四新”的创新特征?

截至招股书披露日,恒鑫生活仅有3项发明专利,且其中一项“一种 PLA/CA/LCHBPs共混物及其制备方法”发明专利系与Beijing工商大学共有。从较少的发明专利看,恒鑫生活是否具备创新属性也被质疑。

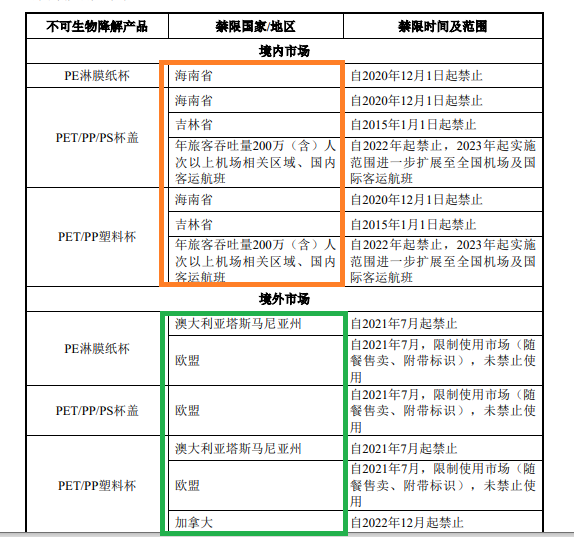

并且,恒鑫生活主营产品中不可生物降解餐饮具的收入接近50%,全球超过60个国家对一次性塑料采取禁令或征税。这意味着,恒鑫生活未来收入的成长性受到挑战。2022年,恒鑫生活不可生物降解餐饮具的收入为5亿元,占当年总营收的比例为46%,接近5成。

此外,恒鑫生活一股独大、财务内控、巨额分红、拖欠员工社保、财务数据真实性等问题也备受关注。

华安证券在保荐恒鑫生活的过程中,也存在可比公司选取恰当性、完整性的质疑。在深交所发出第二轮问询前,恒鑫生活的可比公司包括家联科技、南王科技和泉舜纸塑,其中南王科技和泉舜纸塑主营产品为食品包装,与恒鑫生活存在较大差异;而恒鑫生活及华安证券却没有将更具可比性的富岭股份(主营产品包括塑料和生物降解材料餐饮具)作为可比公司。

在深交所问询后,恒鑫生活及华安证券将富岭股份作为可比同行公司。值得一提的是,与恒鑫生活主营业务更为接近的富岭股份,申报的是主板而非创业板。

恒信生活的间接股东中,还存在被调查敏感股东。如合肥悦时景朗股权投资合伙企业(有限合伙)、合肥悦时景晖股权投资合伙企业(有限合伙)两个股东的实际控制人都是高新(天眼查数据),而高新曾担任安徽省国际信托投资公司证券发行部副经理、证券营业部经理,安徽国元信托投资有限责任公司总经理助理,国元证券投资银行总部总经理、总裁助理、副总裁,国元证券股份有限副总裁。据悉,高新因违规入股IPO企业而遭受调查。

由于高新曾任职的单位属于地方国企,也有长时间参与IPO发行工作的经验,是否属于应该重点核查的股东?华安证券在尽调过程中,是否勤勉尽责待考。

最近两年IPO承销收入“交白卷” 保荐失败率高达100%

今年上半年,华安证券投行业务手续费净收入为0.33亿元,同比下降15.65%;投行分部利润为-0.98亿元,亏损额在43家上市券商中仅小于中金公司。

其实2023年上半年,华安证券的投行分部利润已经为负(-0.89亿元),2023年度亏损0.28亿元。在年报披露投行收入下降的原因时,华安证券只提到了IPO阶段性收紧、审核趋严的大背景,没有披露自身保荐项目存在的问题导致的撤否率提高,储备项目少,连续两年没有IPO发行的原因。

wind数据显示,从2022年7月开始至今,华安证券已经连续两年多没有成功发行IPO项目,自然也没有承销保荐收入。

2023年5月份以来,华安证券撤回了3个家IPO项目,目前储备的IPO项目仅有恒鑫生活一家。如果按照“保荐失败率=已终止项目/已完结项目”的公式(注:已完结IPO项目事实上就两类,分别是已发行和已终止项目;其他在审项目成败未知,不作为分母,否则会极大地降低撤否率)计算,华安证券2023年以来的IPO项目的保荐失败率已高达100%。

华安证券2023年5月以来撤回的3家IPO项目分别是安徽泰达新材料股份有限公司(被否,下称“泰达新材”)、拓尔微电子股份有限公司、安徽德孚转向系统股份有限公司(已提交撤回申请)。

北交所上市审核中心认为,泰达新材及保荐机构华安证券未就报告期内毛利率显著高于同行上市公司的合理性、净利润大幅增长的合理性进行充分解释、说明,相关信息披露不符合北交所IPO要求。

事实上,在北交所的三轮问询中都要求泰达新材及华安证券说明高毛利率的合理性、业绩大幅增长的合理性及真实性等问题作出说明,然而华安证券仍没有说清楚,保荐能力可见一斑。

今年上半年,华安证券还被安徽证监局采取责令改正措施,一个原因是在开展投资银行业务过程中,个别项目尽职调查不充分,质控、内核把关不严,持续督导不到位。

华安证券保荐的已上市IPO公司中有一个怪象,即破发最严重的几家公司都是最近这些年保荐的项目。wind显示,华安证券保荐的已上市的23家项目中,有4家目前的股价破发比例超39%,分别是井松智能、众泰汽车、喜悦智行、秦川物联。除众泰汽车外,其他三家公司都是在2020年以后由华安证券保荐上市。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察

发表评论